Как рассчитать пособия по временной нетрудоспособности. Проводки по больничному листу (начисление пособия по временной нетрудоспособности)

В редакцию журнала поступило множество вопросов, связанных с расчетом пособий по листкам нетрудоспособности. Данная тема актуальна для любого бухгалтера, так как почти все сталкиваются с этими расчетами практически каждый день. В связи с этим в статье рассмотрим примеры осуществления расчетов согласно вопросам наших читателей.

Напомним, что основными документами, регулирующими порядок начисления и выплаты пособий по временной нетрудоспособности и по беременности и родам, являются Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее - Закон № 255-ФЗ ) и Положение об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством , утвержденное Постановлением Правительства РФ от 15.06.2007 № 375 (далее - Положение № 375 ).

По общему правилу пособия по временной нетрудоспособности и по беременности и родам исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за два календарных года, предшествующих году наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, в том числе за время работы (службы, иной деятельности) у другого страхователя (других страхователей) (ч. 1 ст. 14 Закона № 255-ФЗ ). При этом в средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в ФСС в соответствии с Законом № 212-ФЗ (ч. 2 ст. 14 Закона № 255-ФЗ ).

Средний дневной заработок для расчета пособия по временной нетрудоспособности определяется путем деления суммы начисленного заработка за период, указанный в ч. 1 ст. 14 Закона № 255-ФЗ , на 730 (ч. 3 ст. 14 данного закона). При этом размер пособия по временной нетрудоспособности, по беременности и родамопределяется путем умножения размера дневного пособия на число календарных дней, приходящихся на период временной нетрудоспособности, отпуска по беременности и родам(ч. 5 ст. 14 Закона № 255-ФЗ ).

Кроме того, отметим, что согласно ч. 1 ст. 7 Закона № 255-ФЗ пособие по временной нетрудоспособности рассчитывается в зависимости от страхового стажа застрахованного лица, а именно:

- 8 лет и более - 100% среднего заработка;

- от 5 до 8 лет - 80% среднего заработка;

- до 5 лет - 60% среднего заработка.

Рассмотрим нюансы расчета пособий по временной нетрудоспособности и по беременности и родам на конкретных примерах.

Пример 1.

Сотрудник в феврале 2014 года 9 дней находился на больничном. Он принес справку с предыдущего места работы за 2013 год, в которой указал заработок в размере 47 285 руб. Исключаемых из расчетного периода дней нет. До 2013 года данный сотрудник нигде не работал. Рассчитаем пособие по временной нетрудоспособности.

В соответствии с ч. 1.1 ст. 14 Закона № 255-ФЗ и п. 11 (1) Положения № 375 в случае, если застрахованное лицо в периоды, указанные в ч. 1 данной статьи, не имело заработка, а также в случае, если средний заработок, рассчитанный за эти периоды, в расчете за полный календарный месяц ниже МРОТ, установленного федеральным законом на день наступления страхового случая, средний заработок, исходя из которого исчисляется пособие по временной нетрудоспособности, принимается равным МРОТ, предусмотренному федеральным законом на день наступления страхового случая. Отметим, что с 01.01.2014 МРОТ составляет 5 554 руб. в месяц (ст. 1 Закона № 336-ФЗ ).

Согласно п. 15 (3) Положения № 375 в случаях, указанных в п. 11 (1) данного положения, для исчисления пособий по временной нетрудоспособности, по беременности и родам средний дневной заработок определяется путем деления МРОТ, установленного федеральным законом на день наступления страхового случая, увеличенного в 24 раза, на 730.

В связи с тем, что страховой случай наступил в 2014 году, применяется МРОТ, установленный на день наступления страхового случая (5 554 руб.). Итак, средний дневной заработок будет равен 182,60 руб. (5 554 руб. х 24 / 730 дн.). Размер пособия по временной нетрудоспособности составит 986,04 руб. (182,60 руб. х 9 дн. х 60%), где 60% среднего заработка, так как стаж менее 5 лет. При этом за счет средств работодателя выплачиваются 328,68 руб., за счет средств ФСС - 657,36 руб., так как согласно п. 1 ч. 2 ст. 3 Закона № 255-ФЗ пособие по временной нетрудоспособности за первые три дня временной нетрудоспособности выплачивается за счет средств страхователя, а за остальной период, начиная с 4-го дня временной нетрудоспособности, - за счет средств бюджета ФСС.

Пример 2.

Сотрудник был на больничном 5 дней в феврале 2014 года. Он представил справки из другой организации, где он работал совместителем, в которых указано, что его заработок за 2012 год составил 100 000 руб., за 2013 год - 400 000 руб. В данной организации заработок сотрудника за 2012 год был равен 400 000 руб., за 2013 год - 512 000 руб. Страховой стаж - 7 лет. Рассчитаем пособие по временной нетрудоспособности.

Согласно ч. 2.2 ст. 13 Закона № 255-ФЗ , если застрахованное лицо на момент наступления страхового случая занято у нескольких страхователей, а в двух предшествующих календарных годах было занято как у этих, так и у других страхователей (другого страхователя), пособие по временной нетрудоспособности назначается и выплачивается ему либо в соответствии с ч. 2 этой статьи страхователями по всем местам работы (службы, иной деятельности) исходя из среднего заработка за время работы (службы, иной деятельности) у страхователя, назначающего и выплачивающего пособие, либо на основании ч. 2.1 этой же статьи страхователем по одному из последних мест работы (службы, иной деятельности) по выбору застрахованного лица.

При этом средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам и ежемесячное пособие по уходу за ребенком, учитывается за каждый календарный год в сумме, не превышающей установленную в силу Закона № 212-ФЗ на соответствующий календарный год предельную величину базы для начисления страховых взносов в ФСС (ч. 3.2 ст. 14 Закона № 255-ФЗ ).

Предельная величина базы для начисления страховых взносов в государственные внебюджетные фонды в отношении каждого физического лица составляет:

Средний заработок сотрудника за 2012 год составил 500 000 руб. (100 000 + 400 000), за 2013 год - 912 000 руб. (400 000 + 512 000), однако в расчет возьмем 568 000 руб. Таким образом, средний дневной заработок для расчета пособия равен 1 463,01 руб. ((500 000 руб. + 568 000 руб.) / 730 дн.). Пособие по временной нетрудоспособности - 5 852,05 руб. (1 463,01 руб. х 5 дн. х 80%), где 80% среднего заработка, поскольку страховой стаж работника составляет 7 лет. При этом за счет средств работодателя выплачиваются 3 511,23 руб., а за счет средств ФСС - 2 340,82 руб.Пример 3.

Работник организации представил сразу два больничных листа. Один - с 05.02.2014 по 11.02.2014, второй - с 12.02.2014 по 06.03.2014 (продолжение). Страховой стаж данного работника составляет 9 лет. Его заработок за 2012 год равен 524 000 руб., за 2013 год - 684 000 руб. Как правильно рассчитать пособие по временной нетрудоспособности?

Средний дневной заработок для расчета пособия по временной нетрудоспособности будет равен 1 479,45 руб. ((512 000 руб. + 568 000 руб.) / 730 дн.), так как в 2012 году - 524 000 руб. > 512 000 руб., в 2013 году - 684 000 руб. > 568 000 руб. Пособие по временной нетрудоспособности будет равно 44 383,50 руб. (1 479,45 руб. х 30 дн. х 100%), где 100% среднего заработка, так как страховой стаж сотрудника - 9 лет. При этом за счет средств работодателя выплачиваются 4 438,35 руб., за счет средств ФСС - 39 945,15 руб.

Отметим, если бы второй листок нетрудоспособности не являлся продолжением первого, это было бы два разных страховых случая. Это значит, что работодатель за первые три дня временной нетрудоспособности должен был бы выплатить данное пособие по каждому больничному листу.

Пример 4.

В организацию с 01.11.2012 был принят студент на работу по совместительству. До этого он работал по совместительству у другого работодателя (с 01.07.2012 по 31.10.2012), где его заработок составлял 32 000 руб. (представлена справка). В данной организации его заработок за 2012 год был равен 20 000 руб., за 2013 год - 120 000 руб. С 13.03.2014 по 17.03.2014 (5 дней) он был на больничном. Можно ли назначать и выплачивать пособие по временной нетрудоспособности совместителю? Как рассчитать размер такого пособия?

Согласно ст. 282 ТК РФ совместительство - выполнение работником другой регулярной оплачиваемой работы на условиях трудового договора в свободное от основной работы время. Кроме того, п. 1 ч. 1 ст. 2 Закона № 255-ФЗ установлено, что обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством подлежат граждане РФ, работающие по трудовым договорам. Таким образом, законодательство не содержит каких-либо ограничений в части назначения и выплаты пособия по временной нетрудоспособности совместителю.

При этом назначение и выплата пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком осуществляются страхователем по месту работы (службы, иной деятельности) застрахованного лица (ч. 1 ст. 13 Закона № 255-ФЗ ). При этом пособие по временной нетрудоспособности исчисляется исходя из среднего заработка застрахованного лица, рассчитанного за два календарных года, предшествующих году наступления временной нетрудоспособности, в том числе за время работы (службы, иной деятельности) у другого страхователя (других страхователей) (ч. 1 ст. 14 Закона № 255-ФЗ ).

Таким образом, средний заработок работника будет равен 152 000 руб. (32 000 + 20 000 + 120 000), средний дневной заработок - 235,62 руб. (172 000 руб. / 730 дн.).

Однако в случае, если застрахованное лицо в периоды, указанные в п. 6 и 11 Положения № 375 , не имело заработка, а также в случае, если средний заработок, рассчитанный за эти периоды, в расчете за полный календарный месяц ниже МРОТ, установленного федеральным законом на день наступления страхового случая, средний заработок, исходя из которого исчисляются пособия, принимается равным МРОТ, определенному федеральным законом на день наступления страхового случая (п. 11 (1) Положения № 375 ). Согласно п. 15 (3) Положения № 375 в случаях, указанных в п. 11 (1) данного документа, для исчисления пособий по временной нетрудоспособности, по беременности и родам средний дневной заработок определяется путем деления МРОТ, установленного федеральным законом на день наступления страхового случая, увеличенного в 24 раза, на 730.

В связи с тем, что страховой случай наступил в 2014 году, применяется МРОТ, установленный на день наступления страхового случая (5 554 руб.). Итак, средний дневной заработок, рассчитанный исходя из МРОТ, будет равен 182,60 руб. (5 554 руб. х 24 / 730 дн.). Значит, средний дневной заработок, рассчитанный исходя из МРОТ, меньше среднего дневного заработка, рассчитанного исходя из среднего заработка (182,60 руб. < 235,62 руб.). Таким образом, пособие по временной нетрудоспособности будет равно 706,85 руб. (235,62 руб. х 5 дн. х 60%). При этом за счет средств работодателя выплачиваются 424,11 руб., за счет средств ФСС - 282,74 руб.

Пример 5.

В учреждение с 11.01.2014 был принят на работу бывший военный. Он болел с 01.03.2014 по 05.03.2014 (5 календарных дней). Трудовая и служебная деятельность данного работника включает следующие периоды:

- с 01.06.2005 по 30.12.2013 - военная служба;

- с 13.01.2014 по настоящее время - работа по трудовому договору.

В силу ч. 1.1 ст. 16 Закона № 255-ФЗ для определения размера пособия по временной нетрудоспособности в страховой стаж наравне с периодами работы и (или) иной деятельности, которые предусмотрены ч. 1 данной статьи, засчитываются периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ № 4468-1 . Напомним, что в настоящее время действуют Правила подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам , утвержденные Приказом Минздравсоцразвития РФ от 06.02.2007 № 91 .

Сотрудник заболел 01.03.2014, и страховой стаж необходимо определить на эту дату. За время военной службы его страховой стаж составил

8 лет, 7 месяцев и 4 дня, за время работы по трудовому договору - 1 месяц и 17 дней. Общий страховой стаж работника - 8 лет, 8 месяцев и 21 день. Это значит, что согласно ч. 1 ст. 7 Закона № 255-ФЗ работник имеет право на получение пособия по временной нетрудоспособности в размере 100% среднего заработка.

Что касается размера пособия по временной нетрудоспособности для бывшего военнослужащего, то здесь есть небольшой нюанс: в соответствии со ст. 2 Закона № 255-ФЗ военнослужащие не подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, то есть на них не распространяется действие указанного закона. Однако после увольнения военнослужащий устраивается на работу как гражданское лицо, в этом случае на него распространяется действие Закона № 255-ФЗ .

Отметим, что военнослужащим за период болезни выплачивается денежное довольствие (п. 32 ст. 2 Закона № 306-ФЗ ). Согласно положениям Закона № 255-ФЗ пособие по временной нетрудоспособности исчисляется только из выплат и вознаграждений, на которые начисляются страховые взносы в ФСС, то есть без учета денежного довольствия, выплачиваемого военнослужащему до поступления на работу в учреждение. Кроме того, в силу п. 14 ч. 1 ст. 9 Закона № 212-ФЗ не подлежат обложению страховыми взносами, в частности, суммы денежного довольствия, продовольственного и вещевого обеспечения и иные выплаты, получаемые военнослужащими, лицами рядового и начальствующего составов органов внутренних дел РФ, федеральной противопожарной службы, лицами начальствующего состава федеральной фельдъегерской связи, сотрудниками учреждений и органов уголовно-исполнительной системы, таможенных органов РФ и органов по контролю за оборотом наркотических средств и психотропных веществ, имеющими специальные звания, в связи с исполнением обязанностей военной службы и службы в указанных органах в соответствии с законодательством РФ.

Таким образом, из приведенных положений законодательства следует, что бывшему военнослужащему не может быть рассчитан средний заработок за два предшествующих года, поскольку он получал денежное довольствие, на которое не начислялись страховые взносы во внебюджетные фонды. Это значит, что пособие по временной нетрудоспособности необходимо исчислить согласно п. 11 (1) Положения № 375 : если застрахованное лицо в периоды, указанные в п. 6 и 11 Положения № 375 , не имело заработка, средний заработок, исходя из которого исчисляются пособия, принимается равным МРОТ, установленному федеральным законом на день наступления страхового случая.

Итак, средний дневной заработок сотрудника будет равен 182,60 руб. (5 554 руб. х 24 / 730 дн.). Сумма пособия по временной нетрудоспособности составит 913 руб. (182,60 руб. х 5 дн. х 100%).

Пример 6.

Сотрудница организации с 16.01.2012 была в отпуске по беременности и родам, а с 26.03.2012 - в отпуске по уходу за ребенком в возрасте до трех лет. С 26.02.2014 она вновь ушла в отпуск по беременности и родам. При этом ее заработок за 2011 год составил 216 000 руб., за 2010 год - 192 000 руб. Как рассчитать пособие по беременности и родам?

Согласно п. 11 Положения № 375 , в случае если в двух календарных годах, непосредственно предшествующих году наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, либо в одном из указанных годов застрахованное лицо находилось в отпуске по беременности и родам и (или) отпуске по уходу за ребенком, соответствующие календарные годы (календарный год) по заявлению застрахованного лица могут быть заменены в целях расчета среднего заработка предшествующими календарными годами (календарным годом) при условии, что это приведет к увеличению размера пособия. При этом вслучае, если застрахованное лицо в периоды, указанные в п. 6 и 11 положения, не имело заработка, а также в случае, если средний заработок, рассчитанный за эти периоды, в расчете за полный календарный месяц ниже МРОТ, установленного федеральным законом на день наступления страхового случая, средний заработок, исходя из которого исчисляются пособия, принимается равным МРОТ, предусмотренному федеральным законом на день наступления страхового случая (п. 11 (1) Положения № 375 ).

Итак, рассчитаем средний заработок, если по заявлению сотрудницы названный период будет заменен на 2010 и 2011 годы. Средний дневной заработок составит 558,90 руб. ((216 000 руб. + 192 000 руб.) / 730 дн.). Если рассчитывать исходя из МРОТ, средний дневной заработок будет равен 182,60 руб. (5 554 руб. х 24 / 730 дн.). Таким образом, пособие по беременности и родам необходимо рассчитывать из среднего дневного заработка за 2010 и 2011 годы. Пособие по беременности и родам составит 78 246 руб. (558,90 руб. х 140 кал. дн.).

Пример 7.

Сотрудница работала в фирме А с 12.02.2009. 30.04.2010 она ушла в отпуск по беременности и родам (до июля 2010 года). С августа 2010 года по май 2013 года - отпуск по уходу за ребенком. В мае 2013 года она уволилась из фирмы А и в июне 2013 года устроилась на работу в фирму Б,

где и работает по настоящее время. С 03.02.2014 по 07.02.2014 она была на больничном. Заработок сотрудницы в фирме А за 2009 год составил 324 000 руб., за 2010 год (до отпуска по беременности и родам) - 117 600 руб. Заработок в фирме Б за 2013 год был равен 245 000 руб. Страховой стаж - 6 лет. Как рассчитать пособие по временной нетрудоспособности?

В соответствии с п. 11 Положения № 375 сотрудница может заменить расчетный период с 2012 по 2013 год на 2009 и 2013 годы. Таким образом, средний дневной заработок будет равен 779,45 руб. ((324 000 руб. + 245 000 руб.) / 730 дн.). Пособие по временной нетрудоспособности - 3 117,80 руб. (779,45 руб. х 5 кал. дн. х 80%). При этом за счет средств работодателя выплачиваются 1 870,68 руб., за счет средств ФСС - 1 247,12 руб.

Пример 8.

Сотрудница организации с 01.04.2014 ушла в отпуск по беременности и родам. Она работает в организации с 2012 года, ее заработок за 2012 год составил 540 000 руб., за 2013 год - 540 000 руб. Как рассчитать размер пособия по беременности и родам?

Согласно ч. 3.2 ст. 14 Закона № 255-ФЗ средний заработок, исходя из которого исчисляется пособие по беременности и родам, учитывается за каждый календарный год в сумме, не превышающей установленную в силу Закона № 212-ФЗ на соответствующий календарный год предельную величину базы для начисления страховых взносов в ФСС. В 2012 году она составляла 512 000 руб., в 2013 году - 568 000 руб.

Сравним: за 2012 год - 540 000 руб. > 512 000 руб., за 2013 год - 540 000 руб. < 568 000 руб. Значит, для расчета необходимо взять следующие суммы: за 2012 год - 512 000 руб., за 2013 год - 540 000 руб., тогда средний дневной заработок составит 1 439,12 руб. ((512 000 руб. + 540 000 руб.) / 731 дн.), где 731 - количество календарных дней для расчета пособия по беременности и родам, так как в 2012 году 366 календарных дней, а в 2013 году - 365. Согласно Информации ФСС РФ «Об изменениях, внесенных в федеральное законодательство об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» при определении среднего дневного заработка количество календарных дней расчетного периода определяется с учетом особенностей високосного года, который составляет 366 дней.

Таким образом, размер пособия по беременности и родам составит 201 476,80 руб. (1 439,12 руб. х 140 кал. дн. х 100%).

Документом, удостоверяющим болезнь работника, является листок по временной нетрудоспособности. Именно на основании такого листка бухгалтер должен назначить соответствующее пособие. О том, как это сделать – в статье.

Проверьте своевременность предоставления больничного работником

Оплатить можно только тот листок нетрудоспособности, который предоставлен работником до истечения шести месяцев со дня восстановления им трудоспособности. Об этом сказано в части 1 статьи 12 Федерального закона РФ от 29 декабря 2006 г. № 255-ФЗ (далее – Закон № 255-ФЗ).

Определите расчетный период

Расчетный период для исчисления пособия по временной нетрудоспособности – два календарных года, предшествующих году болезни работника (ч. 1 ст. 14 Закона № 255-ФЗ). То есть, в случае его болезни в 2016 году, расчетным периодом будет период с 1 января 2014 года по 31 декабря 2015 года.

Обратите внимание: расчетный период (один или два года) можно заменить. Но только если в течении одного года либо двух лет, предшествующих болезни сотрудник находился:

- в отпуске по беременности и родам;

- в отпуске по уходу за ребенком.

Главное условие для этого – такая замена должна привести к увеличению размера пособия.

При этом брать в расчет можно лишь те периоды, что непосредственно предшествуют наступлению страхового случая. Например, если женщина находилась в отпуске по беременности и родам в 2014-2015 годах, то 2014 и (или) 2015 годы можно заменить только на 2012-й и (или) 2013-й. Такой вывод следует из разъяснений Минтруда России (письмо от 3 августа 2015 года № 17-1/ООГ-1105).

В базу для расчета пособия включите определенные суммы

При расчете пособия по временной нетрудоспособности надо учитывать все суммы, на которые работнику в расчетном периоде были начислены взносы в ФСС России (ч. 2 ст. 14 Закона № 255-ФЗ). Отмечу, что отпускные – в их числе.

Выплаты, начисленные бывшими работодателями, также включаются в расчет. Но только на основании справки о заработке по форме, утвержденной приказом Минтруда России от 30 апреля 2013 г. № 182н (ч. 5 ст. 13 Закона № 255-ФЗ). Работник вправе вместо оригинала такой справки предоставить ее заверенную копию (ч. 7.1 ст. 13 Закона № 255-ФЗ).

Учтите максимальный и минимальный размеры пособия

Предельная величина выплат для расчета больничного – это максимальная сумма, из которой бухгалтер может исчислить пособие. Определяется она отдельно за каждый год расчетного периода и не должна превышать предельную базу для начисления взносов в ФСС России в соответствующем году (ч. 3.2 ст. 14 Закона № 255-ФЗ).

Так, для 2014 года предельный размер заработка составляет 624 000 руб., а для 2015 года – 670 000 руб. Общая максимальная сумма выплат, учитываемых при расчете больничного, составит 1 294 000 руб. (624 000 + 670 000).

А вот минимальная сумма выплат определяется из минимального размера оплаты труда (МРОТ), установленного на дату начала нетрудоспособности. Она равна 24-кратному МРОТ.

Рассчитайте средний дневной заработок по формуле

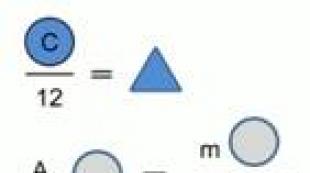

Формула для расчета среднего дневного заработка:

СДЗ = ЗП: 730, где

ЗП – выплаты, учитываемые при расчете пособия по временной нетрудоспособности, 730 - количество дней за два календарных года, предшествующих году болезни.

Основание - часть 3 статьи 14 Закона № 255-ФЗ.

Значит, максимальный размер пособия работника по временной нетрудоспособности в день составит 1772,60 руб. (1 294 000 руб. : 730).

Учтите страховой стаж работника (2 ур.)

Страховой стаж определяется на день болезни сотрудника в полных годах и месяцах (п. 7 и 21 Правил, утвержденных приказом Минздравсоцразвития России от 6 февраля 2007 г. № 91). При его подсчете придерживайтесь следующего порядка.

1. Отдельно определите:

- количество полных календарных лет, включаемых в стаж;

- количество полных календарных месяцев (с 1-е по последнее число), не входящих в полные календарные годы;

- оставшееся количество дней, не входящих в полные годы или месяцы.

2. Переведите дни в месяцы из расчета 30 дней в одном месяце. Оставшееся количество дней (менее 30) отбрасывается. Но если календарный месяц или год сотрудник отработал полностью, делить количество отработанных дней на 30 дней или соответственно 12 месяцев не нужно (письмо ФСС России от 30 октября 2012 г. № 15-03-09/12-3065П).

3. Переведите месяцы в год, включая те, которые переведены из дней. Исходите из расчета 12 месяцев в году.

4. Подсчитайте общее количество лет с учетом тех, что переведены из месяцев, и оставшееся количество месяцев.

Что касается размера пособия в процентах к среднему заработку, то он определен частью 1 статьи 7 Закона № 255-ФЗ и составляет:

- 60 процентов - при страховом стаже до пяти лет;

- 80 процентов – при страховом стаже от пяти до восьми лет;

- 100 процентов – при страховом стаже восемь лет и более.

Если страховой стаж работника - менее полугода, пособие выплачивается в размере, не превышающем МРОТ в расчете на полный календарный месяц (ч. 6 ст. 7 Закона № 255-ФЗ).

Отмечу, что пособие по временной нетрудоспособности, наступившей в результате несчастного случая на производстве, выплачивается в размере 100 процентов среднего заработка пострадавшего работника. Причем за весь период нетрудоспособности до его выздоровления или установления стойкой утраты профессиональной трудоспособности (ст. 9 Федерального закона от 24 июля 1998 г № 125-ФЗ). Следовательно, размер пособия в данном случае не зависит от продолжительности страхового стажа пострадавшего. Но

за полный календарный месяц он не может превышать четырехкратный максимальный размер ежемесячной страховой выплаты, устанавливаемый законом о бюджете ФСС России. На 2016 год такой лимит составит 68 270 рублей (п. 2 ч. 1 ст. 6 Федерального закона от 1 декабря 2014 г. № 386-ФЗ). Значит, в 2016 году сумма пособия по нетрудоспособности в связи с профессиональной травмой за полный календарный месяц не должна превышать 273 080 руб. (68 270 руб. х 4).

Проверьте не нарушен ли работником больничный режим

Если в листке стоит отметка о нарушении режима, размер пособия по временной нетрудоспособности нужно снизить. Основания для этого перечислены в части 1 статьи 8 Закона № 255-ФЗ. К ним относятся:

- нарушение бывшим работником без уважительных причин в период болезни режима, предписанного лечащим врачом;

- неявка бывшего сотрудника без уважительных причин в назначенный срок на врачебный осмотр;

- заболевание или травма, наступившие вследствие алкогольного, наркотического или токсического опьянения или действия, связанные с таким опьянением.

Так в строке «Отметки о нарушении режима» больничного листа указывают следующие коды:

- 23 - несоблюдение предписанного режима, самовольный уход из стационара, выезд на лечение в другой административный район без разрешения лечащего врача;

- 24 - несвоевременная явка на прием к врачу;

- 25 - выход на работу без выписки;

- 26 - отказ от направления в учреждение медико-социальной экспертизы;

- 27 - несвоевременная явка в учреждение медико-социальной экспертизы;

- 28 - другие нарушения.

При этом в бланке литка рядом с кодом должна стоять дата нарушения больничного режима и подпись лечащего врача.

Оплатить пособие по временной нетрудоспособности надо в размере, не превышающем за полный календарный месяц МРОТ. А в районах и местностях, в которых применяются районные коэффициенты к заработной плате, - не превышающем МРОТ с учетом этих коэффициентов. Причем сделать это нужно со дня, когда работником было допущено нарушение больничного режима.

Если же основаниями для снижения размера пособия по временной нетрудоспособности стали заболевание или травма, наступившие вследствие алкогольного, наркотического, токсического опьянения или действий, связанных с ним, то размер пособия снижается за весь период нетрудоспособности физлица. Такие правила прописаны в части 2 статьи 8 Закона № 255-ФЗ.

Определите период, за который выплачивается пособие

Ограничения по максимальной продолжительности периода, за который выплачивается пособие по временной нетрудоспособности, установлены только для двух категорий работников.

1.Инвалидов. Таким сотрудникам по одному случаю заболевания (травмы) пособие может быть назначено не более чем за четыре месяца. При этом количество больничных листов, которые работник получил по этому случаю заболевания (травмы), значения не имеет. Исключение – заболевание туберкулезом. Поскольку в этом случае пособие по временной нетрудоспособности выплачивается:

- либо до дня восстановления трудоспособности;

- либо до дня пересмотра группы инвалидности вследствие заболевания туберкулезом.

А вот по всем случаям заболевания (травмы) в течение календарного года пособие может быть назначено не более чем за пять месяцев (ч. 3 ст. 6 Закона № 255-ФЗ).

Согласно статье 183 ТК РФ, работник имеет право на получение пособия по временной нетрудоспособности. Размер и условия его выплаты устанавливаются федеральными законами.

Пособие по временной нетрудоспособности выдается в следующих случаях:

· заболевание или травма, связанные с утратой трудоспособности;

· нахождение на санаторно-курортном лечении;

· болезнь члена семьи, в случае ухода за ним;

· карантин;

· временный перевод на другую работу в связи с заболевание туберкулезом или профессиональным заболеванием;

· протезирование с помещением в стационар протезно-ортопедического предприятия.

В соответствии со статьей 1 Федерального закона №180-ФЗ пособие по временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) выплачивается застрахованному лицу за первые два дня временной нетрудоспособности за счет средств работодателя, а с третьего дня - за счет средств Фонда социального страхования в установленном порядке.

Максимальный размер пособия по временной нетрудоспособности на 2007год составляет 16125руб.

Порядок расчета больничных:

Сначала определяют, как рассчитывать пособие: исходя из средней заработной платы или МРОТ. Для этого надо узнать фактическое время работы за последние 12 календарных месяцев, предшествующих месяцу, в котором сотрудник заболел.

При этом не имеет значения, где человек трудился в течении последних календарных месяцев - в вашей организации или на другом предприятии. Так же не важно, трудился работник непрерывно в течении последних трех месяцев или его стаж прерывался. Главное, что бы этот сотрудник в сумме отработал за последний год перед месяцем болезни 90 календарных дней.

Расчет пособия исходя из МРОТ:

Если сотрудник за последние 12 календарных месяцев отработал меньше трех месяцев перед месяцем болезни, то все, на что он может рассчитывать - это пособие, которое не превышает одного МРОТ за каждый полный календарный месяц. Для этого МРОТ делят на количество рабочих дней в том месяце, в котором работник заболел. Эта величина определяется в каждом месяце нетрудоспособности. И, наконец, сумму дневного пособия умножают на количество дней нетрудоспособности. Это и будет сумма больничных.

Пример расчета пособия по временной нетрудоспособности на ООО «Оренпласт» исходя из МРОТ:

Сотрудница была принята на работу 01.02.2007г., а с 05.04.2007г. по 08.04.2007г. (4 рабочих дня) находилась на больничном.

Рассчитаем сумму пособия по временной нетрудоспособности.

Так как сотрудница организации фактически в расчетном периоде не отработала трех месяцев, то пособие будет рассчитываться исходя из МРОТ. С 01.09.2007г. МРОТ составляет 2000руб. Следовательно, среднедневной заработок исходя из МРОТ будет равен:

2000руб. / 21 (рабочие дни в апреле) = 95,23руб.

Следовательно, за период болезни сотруднице выплатят:

95,23руб. х 4 = 380,92руб.

Их них 190,46руб. (95,23руб.х2дн.) выплатит организация и

190,46 (95,23руб.х2дн.) будет выплачено за счет средств ФСС РФ.

Расчет пособия исходя из среднего заработка:

Если работник, перед тем как заболеть, отработал больше трех месяцев, пособие ему рассчитывают исходя из средней заработной платы за последние 12 календарных месяцев, предшествующих месяцу наступления нетрудоспособности.

Порядок определения среднедневного заработка устанавливает Положение об особенностях порядка исчисления средней заработной платы. Примерный перечень выплат, которые надо включать в расчет среднего заработка, указан в п.2 Положения. На основании п.4 Положения о средней заработной плате из расчетного периода нужно вычесть время, когда сотрудник фактически не трудился, а так же выплаченный за это время заработок.

Пример расчета пособия по временной нетрудоспособности на ООО «Оренпласт», исходя из среднего заработка:

Работник устроился в организацию 16 января 2006г. До этого он нигде не работал. В мае 2006г. он заболел и был на больничном с 28 мая по 2 июня 2006г. (5 рабочих дней). В указанный период времени работник регулярно ездил в командировки: с 13 по 19 февраля (7 календарных дней), с 16 по 21 марта (6 календарных дней), с 3 по 7 апреля (5 календарных дней). Всего в командировке он провел 18 календарных дней.

Для начала определим, как рассчитывать ему пособие: исходя из МРОТ или средней заработной платы. Сотрудник, перед тем, как заболеть, отработал больше трех месяцев (103 календарных дня, в том числе 18 - в командировке). Ведь в этот срок включают и время, проведенное в командировке. Значит, пособие будет рассчитываться исходя из среднего заработка.

Определяем средний заработок. Расчетный период для сотрудника, принятого в организацию меньше года назад, - это время, которое он фактически отработал до месяца болезни. Всего с 16 января по 30 апреля 2006г. сотрудник отработал 73 рабочих дня (из которых 14 рабочих дней в командировке). За это время сотрудник заработал 36000руб. (из них 5900руб. - средний заработок на период командировки).

Из расчета среднего заработка исключают дни командировок и суммы, начисленные сотруднику за это время:

(36000руб. - 5900руб.) / (73дн. - 14дн.) = 510,17руб.

Следующий шаг - расчет суммы дневного пособия по временной нетрудоспособности. Для этого среднедневной заработок умножают на процент, который зависит от непрерывного трудового стажа работника.

Так, как для заболевшего сотрудника это первое место работы, а до того он нигде не работал, пособие по ременной нетрудоспособности выплатят в размере 60% от его среднего заработка. Т.е. сумма дневного пособия составит:

510,17руб. х 60% = 306,10руб.

Полученная сумма пособия меньше максимальной величины дневного пособия, которая на 2007г. составляет 16125руб. деленной на 21день (16125руб./21 = 767,86руб.), а следовательно сумма пособия составит:

306,10 х 5дн. = 1530,50руб.

Больничный листок открыт в воскресенье 28 мая. Т.е. первый день болезни приходится на выходной. Предприятие же за свой счет оплачивает рабочие дни, приходящиеся на первые два календарных дня болезни. Получается, что предприятие из собственных средств оплатит только один день (первый рабочий день, 29 мая) - 306,10руб. Остальные четыре дня будут оплачены за счет соцстраха - 1224,40руб. (1530,50руб. - 306,10руб.).

Синтетический и аналитический учет начисления и

выплаты заработной платы в ООО «Оренпласт»

Прежде чем приступить к работе (ведению хозяйственной деятельности), должна планировать численный состав рабочей силы, состав по профессиям и квалификации, установить тарифные ставки и оклады, рассчитать общий размер фонда заработной платы и размер затрат, включаемых в себестоимость продукции, работ, услуг по статье калькуляции «Заработная плата».

Весь последующий учет и контроль будут носить синтетический (обобщенный) характер посредством группировки и суммирования аналитических показателей в составе фонда заработной платы, фактически сложившегося за каждый отчетный период (включая отчетный год). Таким образом, аналитический учет носит персональный характер и организуется в разрезе каждого табельного номера, а синтетический фиксирует его суммы, объединяя в составе счета 70 «Расчеты с персоналом по оплате труда». Это основной для этих целей счет, пассивный по отношению к балансу, так как кредитовое сальдо отражает не выполненные организацией обязательства перед работниками ввиду не наступления срока их погашения или отсутствия денежных ресурсов для этих целей. Оборот по кредиту - набор сгруппированных по однородности операций: расчетов в суммах начисленной заработной платы, премий, пособий и прочих платежей за отчетный период в корреспонденции со счетами затрат на производство или на содержание организации, или со счетами источников начисления премий, вознаграждений, или со счетами внебюджетных фондов (ассигнований), ранее созданных резервов и др.

На ООО «Оренпласт» применяются две системы оплаты труда: повременная - для административно-хозяйственного персонала, и сдельная - для рабочих.

В бухгалтерском учете существуют следующие проводки по счету 70 «Расчеты с персоналом по оплате труда», которые отражены в таблице 7.

Таблица 1 - Бухгалтерские проводки по счету 70 «Расчеты с персоналом по оплате труда» в ООО «Оренпласт»

|

Корреспондирующие счета |

||

|

1 Начислена заработная плата рабочим основного производства |

||

|

2 Начислена заработная плата работникам, занятым сбытом и реализацией продукции |

||

|

3 Начислена заработная плата работникам управления |

||

|

4 Начислена заработная плата по операциям выбытия основных средств, нематериальных активов и материалов. |

||

|

5 Начислена заработная плата рабочим, занятым исправлением брака. |

||

|

6 Начислены доходы (дивиденды) работникам от участия в организации. |

||

|

7 Начислены выплаты работникам за счет средств целевого финансирования. |

||

|

8 Начислены страховые взносы по заработной плате работникам основного производства органам социального страхования, в Пенсионный фонд, в фон медицинского страхования |

||

|

9 Начислены страховые взносы по заработной плате работникам, занятым сбытом и реализацией продукции органам социального страхования, в Пенсионный фонд, в фон медицинского страхования |

||

|

10 Начислены страховые взносы по заработной плате работникам управления органам социального страхования, в Пенсионный фонд, в фон медицинского страхования |

||

|

11 Начислены страховые взносы по заработной плате работникам, занятым исправлением брака органам социального страхования, в Пенсионный фонд, в фон медицинского страхования |

||

|

12 Начислены страховые взносы по заработной плате работникам, занятым выбытием основных средств, нематериальных активов и материалов органам социального страхования, в Пенсионный фонд, в фон медицинского страхования |

||

|

13 Начислены работникам пособия по временной нетрудоспособности. |

||

|

14 Перечислено в погашение задолженностей по отчислениям на социальные нужды. |

||

|

15 Удержаны с начисленной заработной платы и других выплат: Подоходный налог; По исполнительным листам; С виновников брака; По возмещению материального ущерба. |

||

|

16 Выдана заработная плата работникам и произведены перечисления со счетов в банке на личные счета работников. |

||

|

17 Перечислена на счет депонентов не выданная в срок заработная плата. |

||

|

18 Погашена депонентская задолженность. |

||

|

19 Погашена задолженность по исполнительным листам. |

Суммы, отражаемые по дебету счета 70, в первую очередь направлены на уменьшение обязательств организации перед работниками в связи с удержанием с последних налогов, ранее полученных авансов по заработной плате, сумм, перечисленных в Сбербанк России, или за товары, купленные в кредит, в погашение банковских кредитов и займов, сумм, удержанных за допущенный брак продукции, алиментов и т.п.

Состав и перечень учетных регистров синтетического учета при журнально-ордерной форме учета ограничиваются следующими журналами ордерами:

а) оборот по кредиту счета 70 «Расчеты с персоналом по оплате труда» находит отражение в журналах-ордерах № 10 и № 10/1.

В разделе I журнала-ордера № 10 «Издержки производства» отражаются суммы начисленной заработной платы, включаемые в себестоимость продукции (работ, услуг), т.е. отнесенные в дебет счетов 20,23,25,26,28 и в кредит счета 70.

В журнале-ордере № 10/1 отражаются суммы, начисленные за счет других источников, отнесенные в дебет счетов 08,44,69,91 и др.;

б)оборот по дебету счета 70, т.е. суммы выплат, удержаний и вычетов из заработной платы в зависимости от их вида, находят отражение:

В журнале-ордере № 1 - сумма ранее выданного аванса (кредит счета 50);

В журнале-ордере № 8 - суммы удержанных налогов (счет 68), погашение ранее предоставленных займов и кредитов (счет 73), суммы перечисленные в Сбербанк России, а также алименты и прочие платежи (76).

Указанная совокупность аналитических и синтетических показателей дает возможность осуществлять контроль за соответствием или отклонением практически начисленного фонда заработной платы от запланированного, выявить причины перерасхода заработной платы и составить необходимую отчетность по труду и заработной плате.

Удержания из оплаты труда членов трудового коллектива организации подразделяются на:

Обязательные удержания;

Удержания по инициативе работника;

Удержания по инициативе работодателя.

К числу обязательных удержаний, производимых из оплаты труда, относятся:

Удержания налога на доходы физических лиц;

Удержания по исполнительным листам;

Удержания по вступившему в законную силу приговору суда.

Для данного вида удержаний согласие работника не требуется.

К удержаниям по инициативе работодателя относятся:

Удержания за причиненный организации материальный ущерб;

Удержания за брак;

Удержание своевременно не возвращенных подотчетных сумм;

Удержания по предоставленным займам и ссудам;

Удержание излишне выданной заработной платы.

Удержания данного вида осуществляются на основании приказа руководителя организации с указанием причины удержаний, с которым должно быть под расписку лицо, с доходов которого производятся удержания.

К числу удержаний по инициативе члена коллектива можно отнести:

Удержания профсоюзных взносов;

Удержания в пользу физических или юридических лиц на основании письменного заявления работника.

Удержания по инициативе работника администрация организации должна производить и перечислять в сроки и лицу, которые указаны в заявлении работника.

Налог на доходы с физических лиц удерживается, в соответствии с главой 23 «Налог на доходы физических лиц» Налогового кодекса Российской Федерации, в размере 13 % из совокупного годового дохода. При этом применяется ряд вычетов из совокупного дохода, которые не облагаются налогом:

Стандартные;

Имущественные;

Социальные;

Профессиональные вычеты;

Для учета налога на доходы физических лиц предназначен счет 68 «Расчеты по налогам и сборам» субсчет 68/2 «Налог на доходы физических лиц». В бухгалтерском учете существуют следующие бухгалтерские записи по данному субсчету, которые указаны в таблице 8.

Таблица 2 - Бухгалтерские проводки по счету 68/2 «Налог на доходы физических лиц» в ООО «Оренпласт»

Материальная ответственность работников за ущерб, причиненный организации, предусматривается ТК РФ.

Материальный ущерб удерживается в случаях выявления недостач по ценностям с материально-ответственных лиц, а также при порче и потере имущества по вине работника на основании результатов инвентаризации. Инвентаризация ценностей проводится специальной комиссией в присутствии материально - ответственного лица. Выявленная недостача отражается по учетным ценам, при этом организация имеет право на удержание недостачи с учетом рыночных цен.

Результаты инвентаризации оформляются бухгалтерскими проводками, отраженными в таблице 9.

Таблица 3 - Бухгалтерские проводки, отражаемые по результатам инвентаризации в ООО «Оренпласт»

|

Корреспондирующие счета |

||

|

1 По результатам проведенной инвентаризации выявлена недостача: Основных средств Оборудования требующего монтажа Материалов Товаров Готовой продукции Денежных средств |

||

|

2 Недостача в пределах норм естественной убыли списывается на: Общехозяйственные расходы Общепроизводственные расходы Расходы на продажу |

||

|

3 Недостача сверх норм естественной убыли отнесена на виновное лицо. |

||

|

4 Удержание из заработной платы суммы материального ущерба. |

||

|

5 Внесение виновным лицом суммы материального ущерба наличными в кассу. |

||

|

6 На виновное лицо отнесена сумма потерь от брака. |

Порядок удержания алиментов определен Семейным Кодексом РФ от 29 декабря 1995 г. № 223-ФЗ и Временной инструкцией о порядке удержания алиментов.

Семейный кодекс РФ в разделе V устанавливает алиментные обязательства членов семьи. Согласно данному кодексу алименты могут уплачиваться на содержание детей, родителей, супругов и иных членов семьи. При этом необходимо отметить, что самостоятельным основанием для получения алиментов является соглашение об уплате алиментов. Согласно ст.100 Семейного кодекса РФ соглашение об уплате алиментов заключается в письменной форме и подлежит нотариальному удостоверению. При этом нотариально удостоверенное соглашение об уплате алиментов имеет силу исполнительного листа.

С работников производятся удержания по исполнительным листам в следующих случаях:

Согласно решения суда за материальный и моральный ущерб, в пользу третьих лиц;

При вынесении судом условного наказания, согласно которого производятся удержания определенной суммы в пользу государства.

Алименты на несовершеннолетних детей удерживаются по решению суда или по личному заявлению работника.

В соответствии с Семейным кодексом удержания производятся в следующих размерах:

25 %- на одного ребенка;

33 %- на двух детей;

50 %- на трех и более детей.

Взыскание алиментов производится со всех видов дохода и дополнительного вознаграждения, как по основной, так и по совмещаемой работе, с дивидендов, пособий по государственному социальному страхованию, стипендий, пенсий и т. д. С работника также взыскиваются дополнительно расходы по пересылке в адрес получателя.

Согласно положению Семейного кодекса, с работника Учет расчетов по исполнительным листам ведется на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет 76/6 «Расчеты по поступившим исполнительным документам». В бухгалтерском учете существуют следующие бухгалтерские записи по данному субсчету, отраженные в таблице 10.

Таблица 4 - Бухгалтерские проводки по счету 76/6 «Расчеты по поступившим исполнительным документам» в ООО «Оренпласт»

Налоговый учет расходов на оплату труда

На фонд оплаты труда работников производится начисление единого социального налога и страховых взносов в Фонд социального страхования РФ на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Состав фонда заработной платы формируется:

Из оплаты за отработанное время - основная заработная плата;

Из оплаты за неотработанное время - дополнительная заработная плата;

Из единовременных поощрительных и других выплат;

Из расходов, связанных с содержанием работников.

Состав фонда заработной платы и выплат социального характера определен Инструкцией, которая введена с 01.01.2001 года.

Организация - работодатель обязана вести учет сумм начисленных выплат и вознаграждений, составляющих базу для начисления страховых взносов и ЕСН отдельно по каждому физическому лицу, в пользу которого осуществлялись выплаты.

Налоговая база по ЕСН определяется в соответствии со ст. 237 НК РФ, за исключением выплат, не подлежащих налогообложению в соответствии со ст.238 НК РФ. Кроме того, при расчете налогооблагаемой базы по единому социальном налогу не учитываются выплаты, по которым предоставляются льготы согласно ст. 239 НК РФ.

ООО «Оренпласт» производит платежи в федеральный бюджет, фонды социального и медицинского страхования и Пенсионный фонд.

С 2002 года бюджет пенсионного фонда РФ пополняется за счет страховых взносов, и поэтому перечисление производятся в федеральный бюджет.

Если налоговая база отдельно по каждому работнику с начала года не превышает нарастающим итогом 100000 руб., для исчисления единого социального налога применяются ставки: по феде-ральному бюджету - 20 %, Фонду социального страхования -- 2,9 %, Фонду медицинского страхова-ния - 3,1 % (Федеральному фонду медицинского страхования - 1,1 %, территориальному фонду медицинского страхования - 2 %).

Для ведения налогового учета расходов на оплату труда используются регистры бухгалтерского учета. Это возможно, если порядок группировки и учета объектов и хозяйственных операции для целей налогообложения, предусмот-ренный главой 25 НК РФ, соответствует порядку группировки и отражения в бухгалтерском учете, установленному правилами бухгалтерского учета. При этом организация должна заявить, какие из регистров бухгалтерского учета являются источни-ком данных налогового учета.

Для целей налогообложе-ния социальный налог и взносы по страхованию от несчаст-ных случаев на производ-стве и профессиональ-ных заболеваний относят к прочим расходам, свя-занным с производством и реализацией.

Начисление сумм ЕСН отражается в бухгал-терском учете по кредиту счета 69 «Расчеты по со-циальному страхованию и обеспечению» на соответствующих субсчетах в корреспонденции со счетами учета затрат на производство (расходов на продажу). Производятся записи:

Дебет счета 20 «Основное производство»

Кредит счета 69 «Расчеты по социальному страхованию и обеспечению».

Отражение в бухгалтерском учете налога на доходы физических лиц с заработной платы работников.

Налог на доходы физических лиц с рабочих и служащих ООО «Оренпласт» удерживается в порядке и размерах, установленных в соответствии с действующими нормативными и законодательными актами РФ.

Базой для определения налоговых обязательств работника является сумма совокупного дохода из всех источников в истекшем календарном году, которая, указывается в справке о доходах физических лиц 1-НДФЛ. Указанная справка формируется в ООО «Оренпласт» автоматически применяемой на предприятии программой «1С:З/плата + кадры» на основании проведенных расчетных ведомостей.

В состав совокупного дохода в ООО «Оренпласт» включаются: заработная плата, премии и другие вознаграждения, связанные с выполнением трудовых обязанностей, в том числе по совместительству, от выполнения работ по договорам гражданско-правового характера и другим основаниям, а также суммы материальных и социальных благ, предоставляемых предприятиями, учреждениями и организациями персонально своим работникам. Налоговая ставка по этим видам доходов составляет 13 %.

Наиболее распространенными стандартными вычетами в ООО «Оренпласт» являются следующие:

Вычеты в размере 400 рублей для сотрудников, находящихся в штате предприятия;

Вычеты в размере 600 рублей на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося дневной формы обучения, аспиранта, ординатора, студента в возрасте до 24 лет у родителей.

Эти вычеты действуют до месяца, в котором доход, исчисленный нарастающим итогом с начала налогового периода превысил 20 000 рублей (40000 рублей - при предоставлении вычета на ребенка).

Все начисления работников организации отражаются в расчетных ведомостях, которые составляются в одном экземпляре и указываются в лицевых счетах.

Окончательный перерасчёт налога по каждому работнику производится по окончании года исходя из совокупного годового дохода за вычетом из него всех сумм, подлежащих исключению.

Для правильного и своевременного исчисления причитающихся к удержанию сумм налога на доходы и его уплаты бухгалтер ООО «Оренпласт» выполняет следующие действия:

Определяет сумму доходов в пользу каждого из физических лиц - получателей раздельно по каждой из предусмотренных ставок налогообложения, в результате чего определяется объект налогообложения по налогу;

Уменьшает исчисленную базу на выплаты, не подлежащие обложению налогом на доходы, в результате чего определяется совокупная облагаемая база по налогу на доходы;

Уменьшает налогооблагаемую базу в рамках доходов, облагаемых по ставке 13 процентов, на сумму разрешенных к предоставлению организациями-работодателями стандартных и отдельных профессиональных налоговых вычетов, в результате чего определяется налогооблагаемая база по налогу на доходы;

Отражает исчисленные суммы налога в справке 1-НДФЛ, регистрах бухгалтерского и налогового учета, в разделе «Удержания» расчетных (расчетно-платежных ведомостей);

Особенное внимание в ООО «Оренпласт» уделяется правильному распределение доходов между месяцами календарного года в целях ведения «Налоговых карточек по учету доходов и налога на доходы физических лиц» (форма № 1-НДФЛ), а также составления «Справок о дохода физических лиц» форма № 2-НДФЛ.

В случае начисления работнику предприятия пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, сумм в оплату очередного отпуска, других аналогичных выплат за неотработанное время, исчисляемых в установленном порядке исходя из средней заработной платы, суммы таких выплат должны учитываться в целях налогообложения за тот месяц, за который они начислены.

Для учета налога на доходы физических лиц предназначен счет 68 «Расчеты по налогам и сборам» субсчет 68/2»Налог на доходы физических лиц». В бухгалтерском учете существуют следующие бухгалтерские записи по данному субсчету, которые указаны в таблице 8.

Таблица 5 - Бухгалтерские проводки по счету 68/2 «Налог на доходы физических лиц» в ООО «Оренпласт»

Рассмотрим порядок расчета налога на доходы физических лиц.

Работнику ООО «Оренпласт» Бирюкову В.В. полагается стандартный налоговый вычет в размере 400 р. до тех пор, пока его доход не превысит 20000 р.

Месячный оклад Бирюкова В.В. в 2007г. - 4500руб.

Доход Бирюкова В.В. превысит 20 000 р. в мае 2007 года:

4500руб. х 5 мес. = 22500руб.

Следовательно, начиная с этого месяца доход работника не уменьшается на вычет в размере 400 р.

В январе, феврале, марте, апреле 2007 года ежемесячный доход Бирюкова В.В., облагаемый налогом, составит:

4500руб.-400руб.= 4100руб.

Начиная с мая 2007 года ежемесячный доход Бирюкова В.В., облагаемый налогом, составит 4500руб.

Если человек работает в ООО «Оренпласт» не с начала года, то вычет предоставляется с учетом дохода, который он получил по прежнему месту работы. При этом работник предоставляет в бухгалтерию справку о доходах по форме № 2-НДФЛ с предыдущего места работы.

Артищев Я.И. устроился на работу в ООО «Оренпласт» с 3 марта 2007г. Общая сумма дохода Ильина Е.Ю. по прежнему месту работы составила 12000руб.

Доход Артищева Я.И. превысит 20 000 р. в апреле:

12000руб. + 7500руб. х 2 мес. = 27000руб.

Следовательно, начиная с этого месяца, доход работника не уменьшается на вычет в размере 400 р.

В марте ежемесячный доход Артищева Я.И., облагаемый налогом, составит:

7500руб. - 400руб. = 7100руб.

Начиная с апреля ежемесячный доход Артищева Я.И., облагаемый налогом, составит 7500руб.

Всем работникам ООО «Оренпласт», которые имеют детей, предоставляется налоговый вычет в размере 600 рублей в месяц на каждого ребенка.

Вычет применяется до того момента, пока доход работника, облагаемый налогом по ставке 13%, не превысит 40 000 рублей. Начиная с месяца, в котором доход работника превысит 40 000 рублей, этот налоговый вычет не применяется.

Налоговый вычет предоставляется на каждого ребенка в возрасте до 18 лет и на учащихся дневной формы обучения до 24 лет.

Вычет применяется с месяца рождения ребенка и до конца того года, в котором ребенок достиг указанного возраста (например, если ребенку исполняется 18 лет в феврале, то вычет может предоставляться в течение всего года).

Работник ООО «Оренпласт» Бирюков В.В. имеет стандартный налоговый вычет в размере 400 р.

Бирюков В.В. имеет двоих детей в возрасте 4 и 8 лет. Следовательно, ему должен быть предоставлен налоговый вычет в размере 600 р. на каждого ребенка.

Месячный оклад Бирюкова В.В. - 45000руб.

Общая сумма ежемесячных налоговых вычетов, на которые имеет право Бирюков В.В., составит:

400руб. + 600руб. х 2 = 1600 р.

Доход Бирюков В.В. превысит 20 000 р. в мае:

4500руб. х 5 мес. = 22500руб.

Следовательно, начиная с этого месяца, ежемесячный доход работника не уменьшается на вычет в размере 400 р.

В период с января по апрель ежемесячный доход Бирюкова В.В., облагаемый налогом, составит:

4500руб. - 1600руб. = 2900руб.

В мае, июне, июле ежемесячный доход Бирюкова В.В., облагаемый налогом, составит:

4500руб. - 1200 = 3300руб.

Доход Бирюкова В.В. превысит 40 000руб. в августе:

4500 р. х 9 мес. = 40500руб.

Следовательно, начиная с августа, работнику не предоставляется вычет в размере 1200 р. Начиная с августа, ежемесячный доход Бирюкова В.В., облагаемый налогом, составит 4500руб.

Если работник не состоит в браке, то вычет предоставляется в двойном размере. Воспитывает работник ребенка самостоятельно или уплачивает алименты, значения не имеет.

Если работник, обязанный уплачивать алименты, уклоняется от их уплаты, вычет ему не предоставляется.

Порядок расчета пособия

1. В средний заработок работника, исходя из которого исчисляется пособие по временной нетрудоспособности, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены взносы в ФСС в соответствии со статьей 8 Федерального закона от 24.07.2009 № 212-ФЗ.

2. Средний заработок рассчитывается за 2 календарных года, предшествующих году наступления временной нетрудоспособности.

В расчетный период включается заработок, полученный:

У работодателя, назначающего пособие;

У других работодателей.

Примечание 1. Если в расчетном периоде (или в одном из годов расчетного периода) работник находился в отпуске по беременности и родам и (или) в отпуске по уходу за ребенком, то по его заявлению соответствующие календарные годы (календарный год) могут быть заменены предшествующими календарными годами (календарным годом). При условии , что это приведет к увеличению среднего заработка.

Примечание 2. Если в расчетном периоде у работника не было заработка, либо средний заработок меньше МРОТ на день наступления временной нетрудоспособности, то пособие рассчитывается из МРОТ (с 01.06.2011 – 4 611 руб., с 1.01.2009 – 4 330 руб.). В местностях, где установлены районные коэффициенты, пособия из МРОТ определяют с учетом этих коэффициентов

Примечание 3. Если работник в расчетном периоде переведен на другую работу или ему повышена заработная плата, то новый размер заработной платы учитывается со дня перевода, с даты повышения заработной платы.

Примечание 4.

Включение премий в средний заработок:

Ежемесячные – в месяце, за который начислены;

Другие премии, вознаграждения по итогам работы за год, единовременные премии за особо важное задание – в размере начисленных сумм за расчетный период.

3. Для исчисления пособия определяют

(средний дневной заработок) = (заработок за расчетный период) : 730.

Примечание 1. Средний заработок за каждый календарный год учитывается в сумме, не превышающей предельный размер базы для начисления стразовых взносов (2010г. – 415 000 руб., 2011 г. – 463 000 руб., 2012 г. – 512 000 руб.). Предельная величина применяется каждым страхователем, назначающим пособие.

Примечание 2. При расчете пособия исходя из МРОТ: (средний дневной заработок) = (МРОТ х 24) : 730.

4. Размер среднего дневного заработка в зависимости от страховогостажа (в %% от общего размера):

8 лет и более – 100%;

от 5 до 8 лет – 80%;

до 5 лет – 60%.

5. Пособие = (средний дневной заработок) х (количество календарных дней временной нетрудоспособности).

Примечание 1. В количество оплачиваемых дней включаются нерабочие праздничные дни.

Примечание 2. Не назначается пособие за календарные дни, перечисленные в п.17 Положения № 375, в том числе за периоды:

Освобождения работника от работы с полным или частичным сохранением заработной платы или без оплаты труда (кроме ежегодного оплачиваемого отпуска);

Простоя (кроме временной нетрудоспособности, наступившей до периода простоя и продолжающейся в период простоя).

Примечание 3. Если страховой стаж работника менее 6 месяцев, то размер пособия не может превышать за полный календарный месяц МРОТ с учетом районного коэффициента. При превышении исчисленного пособия указанно величины:

(Дневное пособие) = (МРОТ + р.к.) : (число календарных дней в месяце нетрудоспособности);

(Пособие в конкретном календарном месяце нетрудоспособности) = (Дневное пособие) х (количество календарных дней в конкретном месяце нетрудоспособности).

6. Место назначения пособия, если работник на момент наступления временной нетрудоспособности:

а) работает у нескольких страхователей и в предыдущие 2 года работал у них – пособие назначает каждый работодатель;

б) работает у нескольких страхователей, а в предыдущие 2 года работал у других страхователей – пособие назначается по одному из последних мест работы (по выбору работника);

в) работает у нескольких страхователей, а в предыдущие 2 года работал как у них, так и других страхователей – пособие назначается по выбору работника:

По всем последним местам работы;

По одному из последних мест работы.

7. Размер пособия снижается:

1) за нарушение режима, предписанного врачом (со дня, когда допущено нарушение);

2) за неявку на осмотр врача или на проведение медико-социальной экспертизы (со дня, когда допущено нарушение);

3) если заболевание или травма произошли вследствие наркотического, алкогольного или токсического опьянения (за весь период нетрудоспособности).

Пособие за указанные периоды не может превышать за полный календарный месяц МРОТ с учетом районного коэффициента.

Выплата пособия

1. Пособие по временной нетрудоспособности, наступившей вследствие заболевания или травмы, выплачивается:

За первые 3 дня болезни – за счет средств работодателя;

Начиная с 4-го дня – за счет средств ФСС РФ.

С 1-го дня за счет ФСС оплачиваются пособия по временной нетрудоспособности:

По уходу за больным членом семьи;

По карантину работника, ребенка до 7 лет, посещающего ДОУ, недееспособного члена семьи;

При протезировании по медицинским показаниям в условиях стационара;

При долечивании в СКЛ на территории РФ после стационара.

2. Пособие назначается, если обращение за ним последовало не позднее 6 месяцев со дня восстановления трудоспособности.

3. Уволенным работникам пособие назначается прежним работодателем в случае, если работник не трудоустроился, и временная нетрудоспособность наступилав течение 30 календарных дней со дня увольнения.

Бухгалтерский учет

Дебет 20 (26, 44, 25, 23, 29, 91.2) Кредит 70 – часть пособия, начисленного за счет средств работодателя;

Дебет 69.1 Кредит 70 – часть пособия, начисленного за счет средств ФСС РФ;

Дебет 70 Кредит 68, субсчет «Расчеты с бюджетом по НДФЛ» - удержан НДФЛ из начисленного пособия.

Нормативные документы:

1. Статья 183 «Гарантии работнику при временной нетрудоспособности» Трудового кодекса РФ;

2. Федеральный закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

3. Постановление Правительства РФ от 15.06.2007 № 375 «Об утверждении Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством»;

4. Приказ Минздравсоцразвития от 17.01.2011 № 4н «Об утверждении формы и порядка выдачи справки о сумме заработной платы, иных выплат и вознаграждений, на которую были начислены страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, за два календарных года, предшествующих году прекращения работы (службы, иной деятельности) или году обращения за справкой, и текущий календарный год»;

5. Приказ Минздравсоцразвития РФ от 26.04.2011 № 347н «Об утверждении формы бланка листка нетрудоспособности»;

6. Порядок выдачи листков нетрудоспособности, утв. Приказом Минздравсоцразвития от 29.06.2011 № 624н;

7. Правила подсчета и подтверждения страхового стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам, утв. Приказом Минздравсоцразвития РФ от 06.02.2007 № 91;

8.Перечень уважительных причин пропуска срока за обращением пособия по временной нетрудоспособности, по беременности и родам, ежемесячным пособием по уходу за ребенком, утв. Приказом Минздравсоцразвития от 31.01.2007 № 74.

Право на пособие по временной нетрудоспособности имеют граждане, подлежащие обязательному социальному страхованию на случай временной нетрудоспособности:

- граждане РФ;

- постоянно или временно проживающие на территории РФ иностранные граждане и лица без гражданства;

- временно пребывающие в РФ иностранные граждане и лица без гражданства (за исключением высококвалифицированных специалистов).

Случаи выплаты пособия по временной нетрудоспособности:

- болезнь работника;

- травма работника;

- долечивание работника в российском санаторно-курортном учреждении сразу после стационарного лечения по направлению медучреждения;

- протезирование в стационарном специализированном учреждении;

- нахождение работника на карантине;

- уход за больным членом семьи;

- уход за ребенком в возрасте до семи лет, находящимся на карантине, или за другим недееспособным членом семьи.

За какой срок платить пособие по временной нетрудоспособности

«Пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается застрахованному лицу за весь период временной нетрудоспособности до дня восстановления трудоспособности или установления инвалидности» (п. 1 ст. 6 Федерального закона от 20.12.2006 № 255-ФЗ , далее — Закон № 255-ФЗ).

Ограничения по срокам выплаты приведены в ч. 2-8 ст. 6 Закона № 255-ФЗ, см. Рассмотрим их в таблице 1.

| Условие выплаты пособия | Комментарии | |

|---|---|---|

| Работник долечивается в санатории после прохождения лечения в стационаре | 24 календарных дня | Санаторно-курортное учреждение должно располагаться только на территории РФ |

| Работник, признанный инвалидом | 4 месяца подряд или 5 месяцев в календарном году | |

| Работник, признанный инвалидом, когда причина — туберкулез | &Все дни болезни | До дня восстановления трудоспособности или до дня пересмотра группы инвалидности вследствие заболевания туберкулезом |

| Работник, с которым заключен срочный трудовой договор на срок до 6 месяцев | 75 календарных дней | Исключение — заболевание туберкулезом |

| Работник, у которого заболевание или травма наступили в период со дня заключения трудового договора до дня его аннулирования | 75 календарных дней | Исключение — заболевание туберкулезом |

| Работник, с которым заключен срочный трудовой договор на срок до 6 месяцев (причина — туберкулез) | Все дни болезни | До дня восстановления трудоспособности |

| Работник, который контактировал с инфекционным больным, в случае карантина | — | |

| Работник, который контактировал с инфекционным больным, у которого выявлено бактерионосительство | Все время отстранения от работы в связи с карантином | — |

| Работник, который проходил протезирование по медицинским показаниям | Весь период протезирования (в том числе оплачивается время проезда к месту протезирования и обратно) | Оплате подлежат только те дни, в которые работник осуществлял протезирование в стационаре |

Ограничения действуют и когда работник болел не сам, а ухаживал за больным членом семьи, например, за ребенком. Рассмотрим их в таблице 2.

Обратите внимание, что пособие по временной нетрудоспособности не будет назначено работнику даже при соблюдении условий, указанных в таблицах 1 и 2, за следующие периоды (п. 1 ст. 9 Закона № 255-ФЗ):

- за период освобождения работника от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации (исключение — работник заболел или получил травму, когда был в ежегодном оплачиваемом отпуске);

- за период отстранения от работы в соответствии с законодательством Российской Федерации, если за этот период не начисляется заработная плата;

- за период заключения под стражу или административного ареста;

- за период проведения судебно-медицинской экспертизы;

- за период простоя, за исключением случаев, предусмотренных ч. 7 ст. 7 Закона № 255-ФЗ).

| Условие выплаты пособия | Сколько дней максимально может быть оплачено | Комментарии |

|---|---|---|

| Работник ухаживает за ребенком, возраст которого до 7 лет |

Все дни, когда ребенок болел Важно : в год максимально может быть оплачено 60 календарных дней по всем случаям ухода за этим ребенком |

Исключение — заболевание ребенка, включенное в Перечень заболеваний, определяемый Приказом Минздравсоцразвития РФ от 20.02.2008 № 84н (например, дистония) |

| Работник ухаживает за ребенком, возраст которого от 7 до 15 лет |

15 календарных дней Важно : в год максимально может быть оплачено 45 календарных дней по всем случаям ухода за этим ребенком |

— |

| Работник ухаживает за ребенком-инвалидом, возраст которого до 18 лет |

Все дни, когда ребенок болел Важно : в год максимально может быть оплачено 120 календарных дней по всем случаям ухода за этим ребенком |

— |

| Работник ухаживает за ребенком в возрасте до 18 лет, являющимся ВИЧ-инфицированным |

Весь период совместного пребывания с ребенком в медицинской организации при оказании ему медицинской помощи в стационарных условиях | Оплачиваются дни болезни только в том случае, если ребенок лечился в стационаре |

| Работник ухаживает за больным ребенком в возрасте до 18 лет при его болезни, связанной с поствакцинальным осложнением, при злокачественных новообразованиях, включая злокачественные новообразования лимфоидной, кроветворной и родственных им тканей | Весь период лечения ребенка | — |

| Во всех остальных случаях ухода за больным членом семьи, не указанных выше в таблице 2 | 7 календарных дней по каждому случаю заболевания, но не более чем за 30 календарных дней в календарном году по всем случаям ухода за этим членом семьи | Оплачиваются только те дни, когда член семьи проходил лечение амбулаторно, не в стационаре |

Расчет пособия по временной нетрудоспособности. Правила:

- Расчет производится только на основании оригинала больничного листа.

- Работник имеет право обратиться за пособием в течение 6 месяцев.

- Если уволившийся работник в течение 30 календарных дней после увольнения обратится с просьбой о выплате пособия по временной нетрудоспособности, то бывший работодатель должен удовлетворить его просьбу.

- Пособие положено в ситуациях, когда работник болел работник или ухаживал за больным членом семьи.

- Пособие выплачивается исходя из МРОТ в случаях, если сотрудник нарушил без уважительных причин режим, предписанный лечащим врачом, или не явился в назначенный срок на осмотр ко врачу или на проведение медико-социальной экспертизы, или больничный получен вследствие алкогольного, наркотического, токсического опьянения.

Алгоритм расчета пособия по временной нетрудоспособности в 2019 году

Действие 1. Определить расчетный период

В 2019 году расчетный период 2017 и 2018 годы.

Обратите внимание: при расчете пособия по временной нетрудоспособности никакие периоды из расчета не исключаются и в расчете не участвует реальное количество календарных дней в годах расчетного периода. В расчет всегда будет браться 730 календарных дней.

Действие 2. Определить сумму выплат

В расчет следует включить следующие выплаты:

- выплаты, произведенные работнику в расчетном периоде (для расчета пособия в 2019 году берем 2017 и 2018 годы);

- выплаты в пределах облагаемого взносами лимита, действовавшего в конкретном году (в 2017 году максимально можно включить в расчет 755 000 руб., а в 2018 году — 815 000 руб.);

- выплаты, на которые были начислены страховые взносы (например, начисленное работнику в 2017 или 2018 году пособие по временной нетрудоспособности в расчет пособия в 2019 году включать не следует, т.к. на данную выплату не начисляются страховые взносы).

Бывают случаи, когда на день обращения за пособием по временной нетрудоспособности у работника нет данных о его заработке в годы расчетного периода. Он не приносил справку (форма справки утверждена приказом Минтруда России от 30.04.2013 № 182н) от других работодателей, у которых работал в расчетном периоде. В таком случае пособие назначается на основании имеющихся в организации, назначающей пособие, сведений и документов. После предоставления застрахованным лицом указанной справки (справок) о сумме заработка делают перерасчет назначенного пособия за все прошлое время. Но не более чем за три года, предшествующих дню предоставления справки (справок) о сумме заработка.

Действие 3. Определить средний дневной заработок

Для этого сумму, полученную в Действии 2, надо разделить на 730. А получившийся размер среднего дневного заработка сравнить с минимальным и максимальным значением.

Минимальный средний дневной заработок в 2019 году составит (меньше платить нельзя):

11 280 х 24 / 730 = 370,85 руб.

Максимальный средний дневной заработок в 2019 году составит (больше платить можно, но ФСС РФ большую сумму не возместит):

755 000 + 815 000 / 730 = 2 150,68 руб.

Среднедневной заработок надо умножить на проценты, установленные с учетом страхового стажа работника, т.к. от последнего зависит размер пособия (ст. 7 Закона № 255-ФЗ).

Если страховой стаж:

- менее 6 месяцев — пособие выплачивается в размере, не превышающем за полный календарный месяц МРОТ (с 01.01.2019 — 11 280 руб.);

- от 6 месяцев до 5 лет — 60% среднего заработка;

- от 5 до 8 лет — 80% среднего заработка;

- от 8 лет и более — 100% среднего заработка.

Действие 4. Рассчитать пособие по временной нетрудоспособности

Средний дневной заработок надо умножить на дни болезни, которые подлежат оплате.

Разберем алгоритм расчета пособия на примере.

Пример расчета пособия по временной нетрудоспособности

Ручкину В. С. выплачивается пособие по временной нетрудоспособности за период с 1 февраля по 10 февраля 2019 года (10 календарных дней). Страховой стаж Ручкина В. С. составляет 9 лет. В течение 2017 года работнику была начислена заработная плата 654 000 руб., а в 2018 году — 630 000 руб.

Определим размер пособия по временной нетрудоспособности:

Решение

- Определяем сумму заработной платы за расчетный период в течение двух предшествующих лет.

За 2017 год — 654 000 рублей.

За 2018 год — 630 000 рублей.

За годы расчетного периода выплаты, произведенные Ручкину В. С., следует включить в расчет в полном объеме.

654 000 + 630 000 = 1 284 000 руб. < 1 570 000 руб. (755 000 + 815 000 — сумма предельных баз для исчисления страховых взносов в 2017 и 2018 гг.)

Сумма выплат, которые следует включить в расчет, составит:

654 000 + 630 000 руб. = 1 284 000 руб.

- Рассчитываем среднедневной заработок.

1 284 000 / 730 = 1 758,90 рублей × 100 % = 1 758,90 руб.

Умножаем на 100%, т.к. при страховом стаже 8 лет и более работнику полагается 100% среднего заработка.

- Определяем размер пособия по временной нетрудоспособности:

1 758,90 × 10 = 17 589,04 руб.

Пособие по временной нетрудоспособности исходя из МРОТ

Пособие исходя из МРОТ исчисляется в следующих случаях:

- Отсутствует заработок работника в расчетном периоде.

- Заработок работника за полный календарный месяц ниже МРОТ.

- Стаж работника менее 6 месяцев.

- Работник нарушил режим, предписанный врачом.

Пример расчета пособия из МРОТ

Кочкина А.А. заболела 25 ноября и проболела пять календарных дней. Она работает в организации с 11 ноября. Расчетный период Кочкиной А.А. не отработан. Страховой стаж 10 месяцев. В местности, где работает данная работница, установлен районный коэффициент 1,6.

(11 280 руб. × 24 мес.) / 730 дн. × 60% х 5 дн. × 1,6 = 1 780,08 руб.

Размер пособия, даже если оно рассчитывается исходя из МРОТ, зависит от страхового стажа!

Бухгалтеру нужно не просто правильно и вовремя рассчитать пособие, но и выплатить его в строго установленные законодательством сроки. Пособие по временной нетрудоспособности следует выплатить работнику в ближайший после назначения пособий день, установленный для выплаты заработной платы (п. 1 ст. 15 Закона № 255-ФЗ).